中国铁建:净利率创新高彰显结构优化

事件:公司发布2018年年度报告,公司2018年实现营业收入7301.23亿元,同比增长7.22%,实现归属母公司股东的净利润179.35亿元,同比增长11.7%。

少数股东损益占净利润比例显著提升,致业绩增速表现低于预期。公司全年营收和归母增速较上年同期分别回落1pp\/3pp,少数股东损益占净利润比例为9.6%,同比提升4.5pp,通过假定与上年保持相同比例试算,我们认为其拖累归母增速达5.6个pct;

盈利能力稳步提升,净利率创历史新高。投资收益显著增厚利润,财务费率和税率有所提高。公司毛利率9.78%,同增0.54pp,销售\/管理\/财务费率分别为0.61%\/4.37%\/0.76%,较上年同期分别变化-0.1pp\/0.2pp\/0.3pp,其中财务费用55亿同比大幅增长93%,系拓展业务所需对外借款增加。期间费率5.31%上升0.4pp,投资净收益约14亿同比大幅增长316%,所得税率20.98%同增0.6pp,净利率2.72%同比提升0.23pp创历史新高;

公司为铁路及地铁龙头,有望充分受益基建投资回暖。公司铁路施工尤其是极端环境下施工技术全球领先,在铁路和地铁市场占据较高份额。2018H2政策不断加码基建补短板,全年发改委新批复铁路项目10个,总额约5975亿,地铁项目7个,总额约7736亿,或将有力支撑公司订单增长。2019年基建投资有望显著反弹、保持中高速增长,公司作为基建龙头有望率先受益;

地产收入下滑,但销售大幅增长,2019年兑现业绩并有望受益市场回暖进一步优化结构。公司地产业务聚焦东部三大城市群,布局以一、二线城市为主,2018年收入369亿同减13%,但合约销售935亿逼近千亿大关,同比大幅增长37%,将对来年业绩产生积极影响,未来有望受益地产调控因城施策局部宽松。报告期内地产毛利率24.6%,较上年同期提升5.7pp,收入占比约5%但毛利贡献高达13%,随着业务占比提升将促进结构优化;

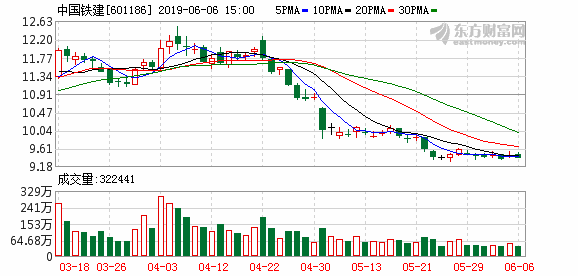

盈利预测与投资评级:预计公司2019年-2021年实现营业收入分别为8066.22亿元、8810.54亿、9522.67亿元;归母净利润分别为214.04亿元、242.77亿元和268.47亿元;EPS分别为1.58元、1.79元和1.98元,对应PE分别为7.4X、6.5X和5.9X。首次覆盖,给予“推荐”评级。

风险提示:1、基建投资不及预期;2、地产调控风险;3、海外业务风险。